时间: 2023-10-02 16:38:07 | 作者: 竞技宝app最新/棉纱

原标题:2023年全球及中国纺织、牛仔面料行业市场消费结构分析预测预测咨询

2023年全球及中国纺织、牛仔面料行业市场消费结构分析预测及市场规模竞争战略预测咨询

1、纺织产业高质量发展概况:纺织产业是中国传统支柱产业、重要的民生产业和创造国际化新优势的产业,是科技和时尚融合、生活消费与产业应用并举的产业。

(1)我国纺织产业推动高水平发展:随着新型城镇化的推进和居民收入的增长,我国形成了世界上较大规模的中等收入群体。行业需求呈现出从注重量的满足向追求质的提升转变、从关注有形产品向关注服务体验转变、从模仿型排浪式消费向个性化多样化消费转变等特征。市场的规模效应与梯度效应对行业供给体系提出了更加高的要求,行业供给应以更多形态、更高质量满足居民消费需求、融入产业价值创造。

纺织行业围绕“科技、时尚、绿色”的产业定位,积极地推进建设制造业创新平台、推进行业科技成果转化工作、深化行业标准化工作、推进产业的全球合作与开放创新、推动行业国际化交流合作、打通科技及人才的交流通道,全方面提升产业高质量发展能力。

(2)纺织产业在转移中实现升级:当前,新一轮全球纺织产业转移呈现双向转移特征,即中低端向东南亚转移、高端向欧美回流。为确保国内的产业转移实现转移地和转出地、经济发展与环境保护的“两个双赢”,近年来国家陆续出台了一系列相应政策,推动产业转移健康发展。纺织服装亟需探索新的发展方式和路径,以智能制造和绿色发展为重要抓手,加快培育新动能和核心竞争力,在产业转移中实现转变发展方式与经济转型。东部地区产业转移的目的是实现转变发展方式与经济转型,由加工为主的生产方式向拥有核心技术和品牌渠道为主的经营方式转变。中西部地区承接产业转移,注重引进具有自主研发能力和先进的技术工艺的企业,考虑“两个结合”,一是承接产业转移与培育优势企业、优势产业结合;二是与淘汰落后、兼并重组结合,在承接转移过程中改造提升本地企业,优化产业体系,形成完整的产业链和价值链。

(3)纺织行业加快构建绿色制造体系:纺织行业以企业为建设主体,以绿色设计产品、绿色工厂、绿色园区、绿色供应链为绿色制造体系,促进全产业链和产品全生命周期绿色发展。纺织行业持续推进绿色发展进程,加快绿色制造前沿研发技术,加强生态纺织化学品的开发与应用;大力推广各种先进节水染整加工技术、纤维素纤维清洁制浆技术、废水深度处理回用等污染物控制技术,打造全流程绿色制造产业链;逐渐完备行业绿色管理与服务体系,推动绿色产品、绿色工厂等评价标准编制,组织并且开展企业对标、评价及行业示范工作,对具有普遍适用性的绿色制造技术、装备及管理经验、模式予以宣传推广。

中金企信国际咨询公布的《2023-2029年全球及中国纺织市场之间的竞争局势分析及投资潜力评估预测报告》

(1)行业运行稳步回升:2020年以来,受新冠疫情影响,我国棉纺织行业经受严峻考验。2021年,行业尽管仍面临新冠疫情冲击、原材料价格持续上涨、部分地区限电限产等因素影响,但总体运行平稳。根据中国棉纺织行业协会跟踪重点企业及产业集群多个方面数据显示,2021年1至12月棉纺织企业营业收入累计同比增长18.4%、总利润累计同比增长44.2%、工业增加值同比增长9.1%、亏损企业数同比下降47.5%。2022年1-5月,棉纺织企业营业收入累计同比增长6.3%。此外,随着全球经济的逐步复苏,企业出口形势出现好转,2021年1-12月,棉纺织企业出货值累计同比增长14.7%,出货值占工业销售产值的比重为13.2%,同比增长1.4%。2022年1-5月,出货值累计同比增长9.2%,出货值占工业销售产值的比重为11.8%,较1-4月增加1.1%。综上,我国棉纺织行业主要经济指标同比呈现增长,亏损面持续收窄。

(2)新型纤维应用呈上涨的趋势:随市场需求的一直在变化及化纤产业的迅速发展,棉纺行业原料的结构发生变化,近年来非棉纤维用量总体呈上涨的趋势。根据中国棉纺织行业协会跟踪数据,纤维使用方面,2020年我国棉纺用非棉纤维1,127万吨,占比65.3%,同比提高了1.2%。与此同时,行业对各类新型纤维的应用量持续增加,新型差别化纤维棉纱的总产量也在不断的提高,特别是近几年提升速度明显加快,2020年差别化棉纱占比较2017年提高了3.8%。基于化纤质量相对来说比较稳定、市场化程度高、种类丰富等特点,能满足下游多样化需求,新型纤维类产品将是今后行业应用开发的重要方向。

(3)产品结构一直在优化:随着消费者需求的逐步的提升,新型结构、不同组分混合纱、布等棉纺商品市场空间将逐步扩大,市场需求促使产品多样性和质量水平进一步提升。棉纺织公司开始从产品的外观、功能和舒适性等方面加大研发力度,以生产出符合市场需求的纱、布等纺织产品。因此,通过产业链上下游企业组织深度合作,有利于推进提质增效和产业升级。

(4)自动化水准不断提升:棉纺织行业技术装备向高速、高产方向发展,通过建立关键技术应用体系,较大幅度提高装备应用的稳定性,实现高质、高产、高效。生产技术向自动化、连续化、信息化、智能化发展。两化融合综合集成应用成为今后公司发展的必然之路,慢慢的变多的棉纺企业将ERP和MES等信息系统彻底贯通,让工厂实现信息互联互通。

中金企信国际咨询公布的《2023-2029年全球及中国牛仔面料市场监测调研及发展的策略可行性评估预测报告》

3、牛仔面料行业发展概况:目前,我国最主要的牛仔面料生产基地大多分布在在广东、江苏、浙江、山东、河北,其中广东省是我国最大的牛仔面料生产基地,产量占比处于较高水平。近年来,随着牛仔终端花了钱的人产品多样化、功能性、环保属性等要求的提高,全球牛仔面料行业处在不断变革之中。

(1)提高牛仔面料产品的多样化与功能性:为满足那群消费的人对牛仔服装产品功能性与多样化的需求,牛仔纺织企业进行有针对性的产品开发。产品结构方面,牛仔纺织企业不断优化与丰富产品结构,如多纤维混纺产品及差别化、功能性纤维的开发和应用,极大地丰富了牛仔面料种类。牛仔面料从单一厚重产品逐步向轻薄、舒适、柔软方向发展;织物组织的变化使牛仔面料的外观风格多样化;牛仔面料染色工艺技术和后整理技术的创新,赋予牛仔面料更多的色彩和更加时尚的元素。原材料方面,纯棉纱、纯化纤纱、棉混纺纱等原材料使用更为多样。所用棉纱的纺纱方式方面,环锭纺棉纱为主转杯纺棉纱为辅,一方面使用环锭纱织出的牛仔面料纹路更加清晰、手感细腻,符合当今产品舒适的趋势;另一方面,环锭纺纱技术可以实现多组分混纺和竹节、弹力纱的生产,在牛仔面料的创新上有较大突破,符合弹力产品的流行趋势。此外,环锭纱中的赛络纱、紧密纺纱占比均有小幅增加,更加体现出行业对牛仔面料的高质量要求。

(2)提高牛仔面料产品的环保属性:近年来,花了钱的人可持续发展问题关注程度越来越高,绿色纺织已经成为全球纺织行业发展的必然趋势。牛仔纺织企业开始着手运用多种举措提高产品的可持续发展属性。工艺方面,开发新型染色技术,减少水资源消耗与化学品用量,如服装品牌GAP与牛仔面料厂商TejidosRoyo合作开发的使用无水靛蓝泡沫染色的干靛蓝创新工艺在染色过程中减少99%的用水量与89%的化学品用量。此外,液氨整理以及镭射和臭氧洗水等先进的技术设备在生产中得到越来越多的应用,以减少牛仔面料在后整环节的能源耗用量,提高牛仔面料产品的环保属性。

4、行业的技术特点分析:牛仔面料行业传统生产工艺重点是棉纱染色、织布、后整和服装洗水工艺。牛仔面料的特点取决于其棉纱特征、染化料构成、织布方法等,特别是后整理环节对牛仔面料最终展示的效果起到至关重要的作用。因此,牛仔面料因其与其他棉纺织面料在工艺上的不同,形成了棉纺织面料下的独立的品类。

牛仔面料的染色环节是决定产品最终颜色的主要因素之一。与其他棉布染色不同,牛仔面料主要采用靛蓝染料对经纱进行染色。由于靛蓝不溶于水,需要先使用还原剂将其还原成可溶性隐色体后才能上染到纤维,再经氧化成为不溶性的靛蓝染料从而固着在纤维上。由于纤维的物理形态和化学结构的不均匀性、对染料吸附能力的差异等特性,染色后纤维的颜色深度、色牢度、颜色的均匀一致性等方面均要求对氧化、还原过程的良好控制,包括靛蓝染料、还原剂和烧碱等染料助剂的使用量,染色温度、浸染时间、氧化时间、轧辊压力等方面。此外,生产车间所处温度、湿度等环境的不同也会对染色效果产生不同影响。

棉纱染色最常见的方式包括绳染和片染。绳染和空气接触氧化时间更长,更适合打造深色靛蓝色调,是目前业内通用的牛仔面料染色方法。片染是指棉纱在整经后,成片状进行染色和浆纱的一体化生产,相对而言工序少,流程较短,比较适合小批量多品种的生产。

牛仔面料是一种织造难度较高的织物,主要由其风格特征决定。影响牛仔面料风格特征的因素有以下两种:一是织物组织结构参数,如经纬棉纱密度、织物密度及组织等;二是织造条件,织造时需要合理配置经纱上机张力、经位置线及开口时间等工艺参数。目前生产牛仔面料主要采用无梭织机,能有效减少织造时的疵点,满足各种类型及档次的牛仔面料生产。牛仔面料除具有风格粗犷、穿着舒适的特点外,近年来,因加工工艺不同,牛仔面料品种结构发生了很大的变化,如竹节牛仔面料、纬长丝牛仔面料等。

牛仔面料的后整环节包括功能性整理、创造性整理。功能性整理用于纠正或防止尺寸稳定性问题,创造性整理用于改善面料外观和手感。牛仔织物经过后整处理,能清除布面毛羽、杂质,使布面光洁;消除织物潜在的内应力,使产品获得稳定的外形;改变织物手感;增进服用性能或赋予特殊功能;改善面料的缝纫性能。近几年,随着牛仔面料后整工艺和加工方法的不断变化和创新,高端牛仔面料采用各种特殊整理加工方式,有效体现出时尚、流行的元素,如磨毛整理、轧光整理、泡沫整理、加软和定形整理、树脂整理、涂层整理、印花整理、套染和套色整理等。

洗水是牛仔服装生产的最后工艺阶段,也是影响牛仔服装风格的核心工艺。牛仔服装的洗水技术随服装业的发展而不断发展,洗水技术已成为提高服装品味与附加值的现代化新技术。根据洗水整理所用的助剂和洗涤效果,洗水整理一般分为普洗、漂洗、石洗、酵素洗、砂洗、化学洗,特殊的洗水整理有雪花洗、碧纹洗、蜡洗、扎洗、马骝洗、喷沙、手擦、猫须、人为损伤、激光雕刻等。近几年,免烫整理、柔软整理、拒水整理等比较先进的特殊整理方法也越来越多地应用于牛仔服装,使牛仔服装的附加值不断提高。

中金企信国际咨询公布的《2023-2029年全球与中国牛仔服装市场竞争格局分析及投资战略可行性评估预测报告》

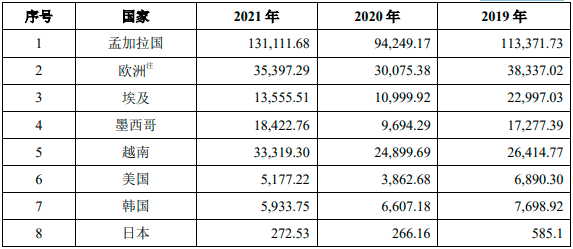

A.全球主要牛仔面料进口国家及地区情况:牛仔服装耐用、舒适,叠加其特有文化属性,使其在全球拥有广泛的消费者。作为牛仔服装原料的牛仔面料需求多年来处于稳中有增的发展趋势。目前,全球主要牛仔面料进口国家及地区多呈现出牛仔服装制造企业较为集中的特点,该类国家牛仔面料进口总额情况如下:

孟加拉国是世界第二大成衣出口国,服装加工业是其支柱产业,成衣出口量的上升推升了对牛仔面料进口需求。近年来,随着成衣出口规模的上升,孟加拉国牛仔面料进口数量逐年上升。

欧洲以高端牛仔服装制造为主,近年来由于欧洲经济持续疲软,加之新冠肺炎疫情对欧洲经济的打击,欧洲主要国进口牛仔面料金额与数量呈现下降趋势。埃及服装产业较为发达,是非洲主要的牛仔面料进口国家。随着埃及人口的快速增长以及收入水平的提高,埃及牛仔面料进行需求呈现上升趋势。

近年来,越南服装制造业规模不断扩张,加之与欧盟、日本等多国签订自由贸易协定,享受国际税收优惠,纺织服装类企业加大在越南投资建厂投入。因此,越南对服装的主要原材料之一面料的进口规模将持续上升。

美国尽管主要以进口服装成衣为主,但每年依然进口一定量的牛仔面料。2018-2019年,美国进口牛仔面料的数量和金额出现较大幅度的缩减,主要由于美国国内消费增长乏力,对牛仔面料这一制造原料的需求更是减弱。进入2020年后,受到全球新冠疫情的影响,美国进口牛仔面料的总量和总金额下降至最近七年的历史最低点。此外,香港作为全球重要的贸易集散地之一,也成为了牛仔面料的重要出口目的地。

B、中国牛仔面料出口情况:多年来,中国一直是牛仔面料生产与出口大国,近年来受到中美贸易摩擦以及相关政策变化的影响,中国牛仔面料出口额占主要进口国家及地区的总进口额比例出现一定程度的变化。

孟加拉国与越南是世界成衣制造与出口大国,服装加工业是其支柱产业,成衣出口量的上升推升了对牛仔面料进口需求。2018-2021年中国向越南出口的牛仔面料占越南采购同类产品比例保持在70%以上,向孟加拉国出口的牛仔面料占其采购同类产品的比例保持在40%左右。

中国对美国的牛仔面料出口额有所下降。受到墨西哥、印度等国家的竞争挤压和美国棉花政策影响,中国向美国输出的牛仔面料在美国牛仔面料进口总量的占比呈现逐年降低的趋势。2020年在疫情的影响之下,中国纺织行业在积极的国家抗疫举措下率先恢复生产,对美国出口的牛仔面料占比得到一定回升。

中国出口到欧洲的牛仔面料占比一直不高,但呈现出小幅上涨趋势。凭借自身发达的纺织业和地缘优势,土耳其一直是欧洲进口牛仔面料的最大来源国,但其金额占比呈现下降趋势,2014-2020年间,欧盟从土耳其进口的牛仔面料金额占比从55.5%下降至36.5%。在此期间,北非国家摩洛哥在欧洲进口牛仔面料的份额中增长明显,从2014年0.2%上升到2020年的12.5%,主要是由于摩洛哥纺织业的快速发展,其在全球纺织供应链中的地位逐年提升;加上摩洛哥与欧盟重要成员国西班牙的近距离优势,有利于参与构建全球快速反应的纺织服装产业链。与此同时,瑞士在欧洲进口牛仔面料的份额中跌出前五名,从2014年的5.0%跌至2020年不足0.1%。

中国是日本进口牛仔面料的主要来源地,中国凭借完备的产业链和日本近距离的地缘优势,一直是日本采购牛仔面料的最大来源国。随着中日韩自贸区建立的推进等区域经济合作的加强,中国以及其他积极发展纺织业的亚洲国家如印度、孟加拉国、印度尼西亚、泰国等国家将进一步扩大在日本进口牛仔面料的份额。土耳其也是日本进口牛仔面料的主要来源国,2014-2020年间土耳其占日本牛仔面料进口金额的份额由10.6%增长到39.6%,并且牛仔面料的单价远高于日本从包括中国在内的亚洲国家进口的牛仔面料单价。此外,日本还从美国、意大利、西班牙、德国等欧美国家进口少量单价较高的牛仔面料。

中国是埃及进口牛仔面料的主要来源国之一,此外,埃及的牛仔面料进口国还包括土耳其、巴基斯坦、印度等国家,其中来自中国的牛仔面料进口金额占比最大。2014-2020年,来自土耳其的牛仔面料进口金额呈现较明显的增长幅度,由5.0%增长到20.4%,在一定程度上挤压中国市场份额,但总体影响不大。

C、分种类牛仔面料市场需求情况:根据对牛仔面料的不同使用需求、牛仔服装风格需求及成本等因素,各牛仔面料进口国家及地区对于不同种类牛仔面料的需求有所不同。牛仔面料重量>200g/m2,含棉量≥85%的传统牛仔面料,通常单位价格略低;牛仔面料重量>200g/m2,含棉量<85%,使用了更多的其他纤维,可用于生产更为多样性的牛仔服装,通常单位价格更高。

进口牛仔面料产品品类结构方面,欧洲市场2018-2021年含棉量高于85%的牛仔面料进口金额占比较高。埃及市场2018-2020年仍以高含棉量的牛仔面料进口为主,产品价格呈现逐年上升趋势。墨西哥市场受全球新冠疫情影响,2020年墨西哥进口牛仔面料的总金额呈现较大幅度的下降,高含棉量牛仔面料是主要下降的品类,2021年进口牛仔面料总额呈现大幅上涨。越南市场2018-2021年进口牛仔面料种类占比基本保持稳定,低含棉量产品占比略有上升。2018-2021年受疫情与经济影响,美国市场用于高端牛仔服装生产的面料需求下降,高含棉量牛仔面料进口呈上升趋势。2018-2021年,韩国市场含棉量高于85%的高含棉量牛仔面料进口金额占比较高且保持稳定,这在一定程度上表明韩国市场上传统高含棉量风格的复古牛仔服饰获得消费者的追捧。2018-2021年,日本市场牛仔面料进口产品种类占比呈现波动趋势,高于85%的高含棉量牛仔面料进口金额占比一直保持在70%-90%的区间,是日本进口牛仔面料的主要品类。

进口牛仔面料价格方面,总体呈现出低含棉量的混纺牛仔面料进口单价高于高含棉量的牛仔面料的特点。在美国进口牛仔面料的单价上,来自日本的牛仔面料单价一直居于同期牛仔面料输出国单价的首位,2020年美国进口的日本牛仔面料单价达到6.6美元/平方米,其次是土耳其和意大利。中国和墨西哥虽然是对美国的牛仔面料输出大国,但是出口单价年均仅为2-3美元/平方米。近年来,中国持续加强对牛仔面料产品的创新开发,有望提高美国高端牛仔面料市场份额。

此外,日本因其对高端牛仔服装的生产需求,从土耳其、美国、意大利、西班牙、德国等国进口单价较高的高端牛仔面料产品。

D、中国牛仔面料进口国进口政策、贸易摩擦影响、同类产品竞争格局情况:因服装产业链布局因素,中国与越南及孟加拉国纺织产业合作紧密。2018-2021年中国向越南出口的牛仔面料占越南采购同类产品比例保持在70%以上,向孟加拉国出口的牛仔面料占其采购同类产品的比例保持在40%左右。

进口政策方面,《区域全面经济伙伴关系协定》(RCEP)于2022年1月1日起对文莱、柬埔寨、老挝、新加坡、泰国、越南东盟六国和中国、日本、新西兰、澳大利亚等4个非东盟成员国正式生效,取消成员国之间91%的货物贸易的关税,规范投资标准、知识产权保护、电子商务等贸易活动。RCEP的生效对我国纺织业扩大对外贸易规模及深化域内产业链合作产生积极影响。

贸易摩擦对产品进口的影响方面,现阶段服装产业链主要为中国(面料)、中国及东南亚(成衣)、美日欧等(服装品牌商),我国纺织品以间接出口为主,出口地主要集中在越南、孟加拉国等成衣制造集中地。由于越南、孟加拉国等东南亚国家纺织产业链布局现阶段尚不完善,对中国纺织品的进口在一定程度上存在依赖性。中美贸易摩擦对于中国直接出口的面料及服装影响较大。但对于以向东南亚出口面料再制成成衣后向欧美出口为代表的间接纺织品出口方面,现阶段影响有限。

②牛仔服装市场需求:据统计,尽管全球服装消费在近两年受到新冠疫情影响,牛仔服装消费仍旧保持了增长趋势。根据中国纺织建设规划院统计分析,2021年全球牛仔服装市场规模约为595亿美元,预计到2025年将达到近650亿美元,约合4,100亿元。根据研究资料,牛仔裤占所有牛仔产品市场份额的75%以上,夹克、衬衫、裙子和其他牛仔产品构成了这一服装品类的其余市场份额。

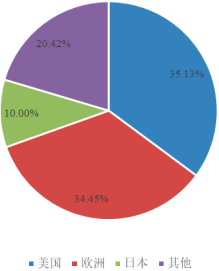

北美和欧洲是传统的全球牛仔服装主销市场,亚洲、南美、非洲等地区在近年来也呈现出增长较快的牛仔服装消费趋势。2021年全球牛仔服装消费市场消费额占比情况如下:

A.北美市场:北美是全球牛仔服装消费的最大市场,美国和墨西哥是北美主要牛仔消费国。

作为牛仔服装和牛仔文化的起源地,美国每年大约消费全球近三分之一的牛仔服装。2021年,美国牛仔服装的市场消费额达到约209亿美元,约占全球消费总额的35%。,美国花了钱的人牛仔服装的人均拥有量是14.6件,55%的美国消费者喜欢或者热爱穿着牛仔。牛仔服装在美国市场的畅销从其诞生起一直持续至今,带动了牛仔服装重要原料牛仔面料的使用量。

此外,墨西哥是北美新兴牛仔服装消费市场的典型代表。目前,墨西哥人口达到约1.3亿人,人均GDP超过9,000美元,消费能力较强,牛仔裤的人均拥有量达到8条。

B.欧洲市场:欧洲是仅次于北美的第二大牛仔服装消费市场。根据中国纺织建设规划院统计分析,2021年欧洲的牛仔服装消费约为205亿美元,约占全球牛仔服装消费总额的34.5%,其中份额最大的国家为德国,其次为英国、法国、意大利、西班牙、荷兰和比利时。

C.日韩市场:亚洲的日本和韩国是牛仔服装市场发展成熟的区域,日本和韩国的牛仔服装市场占据了全球牛仔服装市场的约10%。66%的日本消费者表示他们喜欢穿着牛仔服装。日本国内的平价服装零售商如优衣库、岛村等掀起的快时尚潮流促使牛仔服装销售数量增加,且牛仔服装产品变得更加多样化。同时,日本牛仔服装品牌如StudioD’artisan、Denime、EVISU、FullCount、Wearhouse等成为全球潮流牛仔服装品牌的代表。

(2)国内市场:牛仔服装大约于20世纪80年代引入中国,随着中国成为世界最大的牛仔面料和牛仔服装生产国,消费者对牛仔服装的认识和接受程度不断提高,中国慢慢的变成了牛仔服装的消费大国。针对中国城镇消费者拥有牛仔服装数量的最新调查显示,牛仔裤的人均拥有量为4.2件,加上牛仔裙装、短裤、夹克、衬衫的人均拥有量,中国城镇消费者人均拥有牛仔服装约为7.8件。随着中国人口城镇化率和居民消费水平的提升,中国的牛仔服装市场将不断扩大。中国城镇消费者人均拥有牛仔服装数量情况如下:

中国的牛仔服装消费人群目前主要集中在15~35岁的年龄段,这一年龄段的消费者紧跟服装时尚潮流,服装的更新周期很短,对品牌的认知度较高,对产品的功能性以及对新产品的接受度较高。随着消费者收入水平的提高以及新兴消费人群的成长,中国牛仔服装的消费群体将会不断扩大,市场需求也会更加多样化。针对中国城镇消费者拥有牛仔服装数量的最新调查显示,消费者对具有弹性功能和吸湿排汗功能的牛仔服装最为期待,抗菌防臭和防水、拒污功能的牛仔服装也较为期待。

2、市场供应:目前,全球主要牛仔面料的生产集中在亚洲,主要生产国包括中国、巴基斯坦、印度、土耳其。其中,中国以低含棉量牛仔面料为主要出口品种,巴基斯坦、印度、土耳其传统的高含棉量牛仔面料出口占比较高。

2020年,受到全球新冠疫情影响,消费者与生产者的工作和出行受限,服装消费需求进入低迷状态,全球牛仔面料主要生产和出口国的产量和金额都呈现出不同程度的减少。2021年,全球纺织服装行业尽管仍面临新冠疫情冲击、原材料价格上涨等因素影响,但总体运行平稳。随着全球经济的逐步复苏,我国企业出口形势出现好转。根据中国棉纺织行业协会跟踪重点企业及产业集群数据显示,2021年我国棉纺织企业出货值累计同比增长14.7%,出货值占工业销售产值的比重为13.2%,同比增长1.4%。

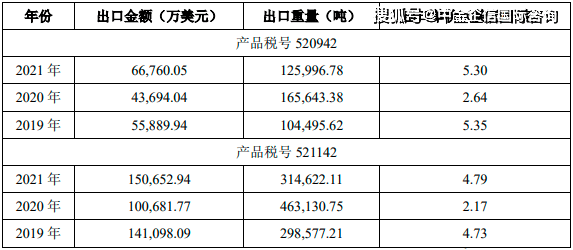

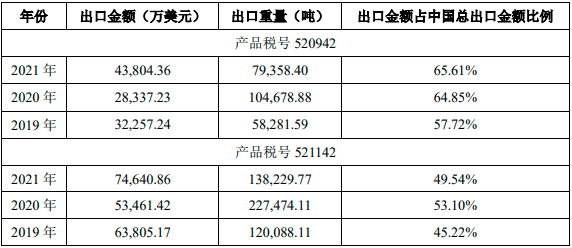

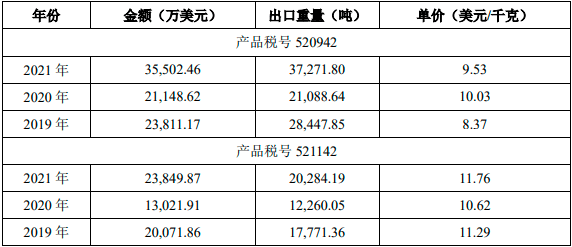

(1)中国生产及出口情况:中国是全球主要的牛仔面料生产国之一,纺织产业是中国重要的支柱产业之一。2019年至2021年中国牛仔面料出口情况如下:

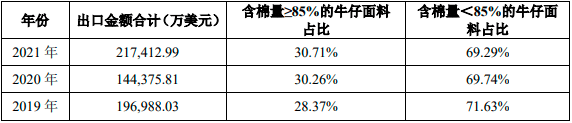

从产品品类来看,2019-2021年,含棉量大于等于85%的高含棉量牛仔面料与含棉量低于85%的牛仔面料在出口金额上基本保持着3:7的占比分配。这说明中国满足了国际市场对于其他原材料混纺或交织的低含棉量的牛仔面料的需求,这也与终端市场上牛仔服装中显现出的对新材料的应用比例不断升高相一致。

从出口目的地来看,全球服装制造业向东南亚国家快速转移,而东南亚国家内部的上游面料配套缺口较大,大部分面料仍然需要由中国出口供给这些国家的制衣厂。在中国牛仔面料出口金额前15位的目的地国家和地区中,东盟国家占据了5个,分别为孟加拉国、越南、柬埔寨、印度尼西亚、菲律宾。2019-2021年中国对东盟主要目的地国家出口金额占中国总出口金额比例较高,具体情况如下:

(2)巴基斯坦生产及出口情况:根据国家商务部公布数据显示,巴基斯坦是亚洲第八大纺织品出口国,全球第四大棉花生产国和第三大棉花消费国。纺织业是巴基斯坦制造业中最为重要的行业,2019/2020财年巴基斯坦纺织业出口额达到104.13亿美元,占全国出口总额的59.69%。

巴基斯坦出口的牛仔面料中,含棉量大于等于85%的高含棉量牛仔面料的出口金额占比微增,由82.9%上升到84.6%,含棉量低于85%的牛仔面料出口金额占比由17.1%下降到15.4%,仍以传统的高含棉量牛仔面料为主要出口品种。

(3)印度生产及出口情况:纺织业在印度国民经济中占有极其重要的地位。根据国家商务部公布数据显示,纺织业历史上一直在印度国民经济中占有重要地位,2020年纺织业贡献了印度GDP的4%、工业总产出的14%、出口创汇的11%,主要产品有棉纺织品、人造纤维、毛制品、丝织品、黄麻制品、地毯和成衣以及手工纺织品等。

印度出口的牛仔面料中含棉量大于等于85%的高含棉量牛仔面料的出口金额占比由78.7%下降到54.3%,含棉量低于85%的牛仔面料出口金额占比由21.3%上升到45.7%,仍以传统的高含棉量牛仔面料出口为主。2020年,受到新冠疫情影响,印度牛仔面料的出口金额下降至3.4亿美元。2019-2021年印度出口牛仔面料情况如下:

(4)土耳其生产及出口情况:纺织服装产业在土耳其经济中占据重要的地位,地毯、家纺家居产品、皮革制品、成衣制造是土耳其纺织服装产业重要的产品门类。

土耳其的牛仔面料出口中含棉量大于等于85%的高含棉量牛仔面料的出口金额占比微增,由77.72%上升到81.33%,含棉量低于85%的牛仔面料出口金额占比由22.28%下降到18.67%。2019-2021年土耳其牛仔面料出口情况如下:

2023-2029年全球及中国纺织市场之间的竞争局势分析及投资潜力评估预测报告